Conhece a sua pontuação de crédito? Verifique agora a sua classificação com ZEK, CRIF, etc.

Financie os seus projetos

Sem uma boa pontuação de crédito, não poderá obter crédito, leasing ou pagamentos de contas através de várias plataformas e poderá ser-lhe negado alojamento e empregos!

Várias instituições de verificação de dados financeiros examinam as suas acções em relação à regularidade dos seus pagamentos e à regularidade dos seus compromissos (por exemplo ZEK/IKO, Cresura, Intrum, Creditreform, CRIF,…). Procuram ver que tipo de perfil de risco se enquadra e que tipo de rigor tem em relação aos seus compromissos financeiros e facturas. Assim, dão-lhe uma pontuação de crédito, também conhecida como classificação de crédito. Os dados em que estão interessados são, por exemplo

- códigos negativos no ZEK/IKO

- pagamentos mensais e regularidade dos pagamentos

- saldos de cartões de crédito e calendários de reembolso

- atrasos de pagamento

- acusação/ordem de pagamento

- Isto requer acção manual e o envolvimento do seu credor (a pessoa a quem deve dinheiro) para limpar alguns dados críticos.

- Esta limpeza é muito importante para muitos tipos de aplicações comuns: quer para obter uma linha de crédito (leasing, hipoteca, etc.), um cartão de crédito, habitação e, em alguns casos, um emprego (polícia, medicina, ensino, etc.). A qualidade da sua pontuação é crucial.

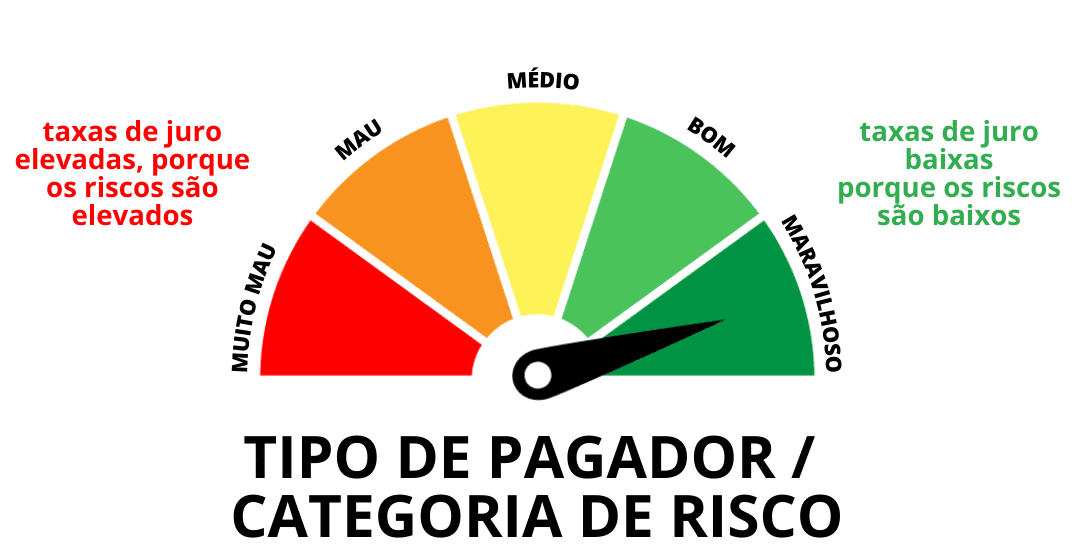

- Quanto mais negativa for a sua pontuação, ou classificação de crédito, mais elevadas serão as taxas cobradas pelas instituições financeiras pela sua situação de maior risco.

As agências de crédito suíças não têm segredos para nós e a nossa longa experiência permite-nos saber exactamente que pontuação de crédito, notações de crédito, códigos e oportunidades de melhoria estão disponíveis para que possa beneficiar das melhores taxas para o seu crédito.

Perguntas frequentes sobre a pontuação de crédito / notação de crédito

Qual é a classificação de crédito, também conhecida como pontuação de crédito ou classificação de crédito?

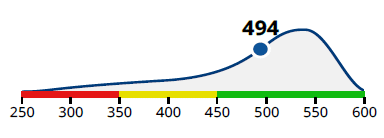

Existem registos na Suíça que permitem a qualquer organização descobrir a sua classificação de crédito (também chamada pontuação). Bancos, gestores imobiliários, concessionários de automóveis… qualquer organização que empreste dinheiro, alugue imóveis, arrendamento… consulte estes registos antes de validar uma decisão. Escusado será dizer que a sua pontuação pode funcionar a seu favor e contra si se for considerado um mau pagador.

Liquidez, solvabilidade e solvabilidade são os três principais critérios considerados pelo banco.

- Liquidez: tudo isto é dinheiro e saldos em caixa. Como regra geral, somamos o seu salário, pensões, rendas ou dividendos e subtraímos as suas maiores despesas (renda, compromissos contínuos, tais como subscrições recorrentes, etc.).

- Solvabilidade: esta é a história que tem com o Ministério Público (OPP).

- Honrabilidade: é a capacidade de uma pessoa pagar ou honrar créditos, que é o que as organizações consideram, ou seja, os seus hábitos e regularidade de pagamento.

Tem um fluxo de caixa regular

Existe uma diferença positiva entre a sua entrada de dinheiro e as suas despesas correntes.

É relatado como digno de crédito

Não há relatórios negativos para o Ministério Público.

É relatado como honrado

Tem uma história positiva com o ZEK (Central de Crédito).

Quais são as bases de dados de solvabilidade na Suíça?

- Registos cantonais de execução da dívida, ZEK, Cresura, Intrum, Creditreform, CRIF, IKO, … Estas são organizações que acompanham os seus pagamentos tardios, classificações negativas e códigos negativos apresentados contra si, facturas não pagas, créditos não pagos e quaisquer irregularidades de pagamento relacionadas com facturas, créditos e cartões de crédito.

A Lei do Crédito ao Consumo obriga os bancos de crédito a verificarem os seus dados nestas bases de dados antes de aceitarem um pedido. Milhões de ordens de pagamento e apreensões são feitas todos os anos na Suíça. Isto mostra a quantidade de informação que estas bases de dados incorporam todos os dias.

Porquê ter os registos oficiais verificados por um profissional?

Como todas estas organizações revendem estes dados aos bancos como uma assinatura para todas as empresas que desejam verificar a solvabilidade dos seus clientes… Pode encontrar-se numa espiral descendente ao estar registado em várias instituições que aplicam critérios mais ou menos intrusivos.

Por exemplo, na base de dados CRIF, existe uma secção de ” processos”. Sob esta parte “oficial”, existe uma caixa para a elaboração de relatórios pelas lojas parceiras. Se, por exemplo, ainda houver encargos em aberto (decidiu não pagar os avisos mas apenas a factura inicial) ou se tiver havido um atraso num pagamento mesmo que não tenha ido a tribunal, ou se tiver de renegociar um acordo de pagamento devido a circunstâncias financeiras imprevistas, poderá ser listado como mau pagador! Seul un professionnel connaît exactement la signification de ces codes et ce qu’il est possible de faire ainsi que les délais à respecter avant de lancer une nouvelle opération financière (demande de crédit notamment), afin de bénéficier d’une classe de risque plus avantageuse et de taux minimisés. Se for considerado um bom risco, obterá melhores taxas e isto depende do seu historial junto das agências de inteligência económica.

Porque é que existem dados incorrectos nestas bases de dados?

Há muitas razões para isto, tais como erro humano ou técnico, ou um atraso na actualização do seu estatuto. É importante notar que os dados podem mudar consoante uma reclamação seja retirada, um pagamento liquidado ou uma apreensão concluída. No entanto, é importante que estes dados correspondam à sua realidade. Muitas vezes não é este o caso.

Ultimamente, alguns casos estão abertos à interpretação para evitar um duplo efeito penalizador.

Como posso verificar se a minha pontuação de crédito, também chamada pontuação de crédito, é boa?

Frequentemente, a história é mal interpretada ou registada nestes registos. As nossas equipas têm uma vasta experiência nesta área e conhecem todos os aspectos internos e externos dos sistemas envolvidos.

Eliminar dados negativos e assegurar que as anotações sejam justas e representativas da sua situação actual melhorará a sua pontuação para que tenha a credibilidade certa junto dos órgãos de decisão. Poderá então beneficiar de melhores tarifas e de soluções mais vantajosas.

Fornecemos-lhe informações e ajudamo-lo a tomar as medidas necessárias para garantir que compreende os códigos negativos e as medidas a tomar.

Quais são as consequências de um historial de crédito negativo que resultou numa má pontuação e, portanto, numa má classificação de crédito?

É muito difícil obter um empréstimo, crédito, leasing, cartão de crédito, arrendamento, ou mesmo facilidades de pagamento mensal se estiver registado nos sistemas centrais de inteligência económica. Pode ser-lhe recusado crédito, leasing, um cartão de crédito ou receber condições menos favoráveis.

- Não pagou o saldo do seu cartão de crédito a tempo. Verifique o seu limite, pode não ser permitido transportar o saldo para a frente.

- Não pagou as suas prestações mensais a tempo.

Mas não só um mau historial de cartões de crédito! Qualquer pagamento que tenha corrido mal pode causar-lhe muitos problemas.

- Esqueceu-se de pagar a sua assinatura telefónica (Swisscom, Sal, Sunrise)?

- Esqueceu-se de pagar a sua conta de electricidade, e foi-lhe enviado um lembrete através de uma empresa de cobrança?

- Esqueceu-se de pagar uma conta médica e foi contactado pela INTRUM, INKASSOMED?

- Está atrasado no pagamento da sua inscrição e deparou-se com uma empresa de cobrança de algum tipo (há centenas delas)?

Sim, isto também pode torná-lo inelegível para muitos programas, créditos, habitação e mesmo em alguns campos profissionais! As empresas preferem vender as suas facturas a empresas que passam 100% do seu tempo a perseguir clientes, a emitir lembretes, ordens de pagamento e procedimentos legais! Porquê? Pela sua imagem e por serem capazes de se concentrarem no seu negócio principal, baixando os custos de gestão ao mesmo tempo que reduzem o seu risco de não pagamento pelos clientes.

Quanto tempo demora um diagnóstico financeiro?

Após 24 horas de trabalho, receberá um diagnóstico básico.

Após 3-5 dias úteis, receberá uma análise completa e um relatório sobre a sua situação financeira e conselhos sobre o que fazer.

Quanto custa um diagnóstico financeiro com o Multicredit.ch?

A partir de 200 pode usufruir de um serviço completo, incluindo

- análise das acusações

- análise orçamental

- análise dos documentos do Gabinete Central de Crédito (ZEK)

- investigação económica, estudo de caso

Porquê escolher a Multicredit?

Os nossos conselheiros trabalham há vários anos em várias instituições financeiras e estão muito familiarizados com os organismos a contactar, a forma como trabalham e todas as caixas ocultas nas quais a informação tóxica sobre si poderia residir.

O nosso diagnóstico vai mais longe do que um procedimento automatizado gerado automaticamente pela maioria dos fornecedores à medida que verificamos elementos adicionais.

Se quiser rever a sua situação, faça-o com um fornecedor altamente qualificado!

Porquê escolher a Multicredit?

Muitos dos seus projectos podem sofrer de uma situação financeira com um historial negativo nos registos dos bancos, empresas de notação de crédito e organismos de supervisão.

Se já viu oportunidades escaparem-lhe por entre os dedos várias vezes, deve suspeitar que a sua classificação foi um prejuízo para si! Estamos aqui para lhe devolver a sua independência financeira, para que possa desfrutar plenamente da vida e não ser relegado para segundo plano.

A Multicredit beneficia das muitas recomendações dos seus clientes e agradece-lhes pelo seu apoio.

Ao seu serviço!

Para mais precisões, consulte o nosso especialista e peça-nos uma oferta !

T: 026 322 23 00 M: 079 936 31 75

info@multicredit.ch