Conoscete il vostro punteggio di credito, rating di credito ? Controllate ora il vostro punteggio di credito e la valutazione del credito con ZEK, CRIF, ecc.

Finanzia i vostri progetti

Senza un buon punteggio di credito, non sarà possibile ottenere credito, leasing o pagamenti di bollette attraverso varie piattaforme e potrebbero essere negati alloggi e posti di lavoro!

Diversi istituti di verifica dei dati finanziari controllano le vostre azioni in relazione alla regolarità dei vostri pagamenti e alla regolarità dei vostri impegni (ad esempio ZEK/IKO, Cresura, Intrum, Creditreform, CRIF,…). Le società di intelligence economica cercano di capire quale sia il vostro profilo di rischio e quale sia il vostro rigore nei confronti degli impegni finanziari e delle fatture. Pertanto, vi attribuiscono un punteggio di credito, noto anche come rating. I dati a cui sono interessati sono, ad esempio

- codici negativi alla ZEK/IKO

- pagamenti mensili e regolarità dei pagamenti

- Saldi delle carte di credito e piani di rimborso

- ritardi nei pagamenti

- azione penale/ordine di pagamento

- Ciò richiede un’azione manuale e il coinvolgimento del creditore (la persona a cui si deve il denaro) per ripulire alcuni dati critici.

- Questa pulizia è molto importante per molti tipi di richieste comuni: per ottenere una linea di credito (leasing, mutuo, ecc.), una carta di credito, un alloggio e in alcuni casi un lavoro (polizia, medicina, insegnamento, ecc.). La qualità del punteggio è fondamentale.

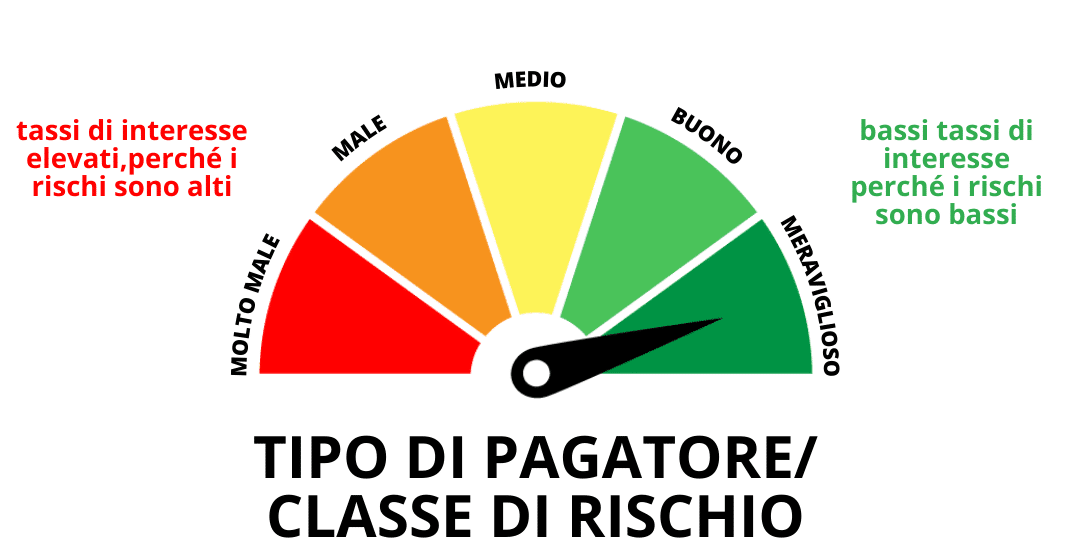

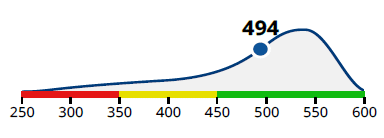

- Quanto più negativo è il vostro punteggio, o rating di credito, tanto più alti sono i tassi che gli istituti finanziari applicano per la vostra situazione più rischiosa.

Le agenzie di credito svizzere non hanno segreti per noi e la nostra lunga esperienza ci permette di sapere esattamente quali sono i punteggi di credito, i rating, i codici e le opportunità di miglioramento disponibili, in modo che possiate beneficiare dei migliori tassi per il vostro credito.

Domande frequenti sul punteggio di credito / rating di credito

Che cos'è il rating del credito, noto anche come punteggio o valutazione del credito?

In Svizzera esistono registri che consentono a qualsiasi organizzazione di conoscere il vostro rating (chiamato anche scoring). Banche, gestori di immobili, concessionari di auto… qualsiasi organizzazione che presta denaro, affitta immobili, concede leasing… consulta questi registri prima di convalidare una decisione. Inutile dire che il vostro punteggio può giocare a vostro favore e a vostro sfavore se siete considerati cattivi pagatori.

Liquidità, solvibilità e merito creditizio sono i tre criteri principali presi in considerazione dalla banca.

- Liquidità: si tratta di tutti i contanti e i saldi in cassa. Come regola generale, si sommano stipendio, pensione, affitto o dividendi e si sottraggono le spese più importanti (affitto, impegni continui come abbonamenti ricorrenti, ecc.).

- Solvibilità: è la storia che avete con la Procura del’ufficio esecuzione.

- Onorabilità: è la capacità di una persona di pagare o onorare i crediti, che è ciò che le organizzazioni guardano, cioè le vostre abitudini di pagamento e la vostra regolarità.

Avete un flusso di cassa regolare

C’è una differenza positiva tra i flussi di cassa in entrata e le spese correnti.

Siete segnalati come meritevoli di credito

Non ci sono segnalazioni negative alla Procura.

Lei è segnalato come onorevole

Avete una storia positiva con lo ZEK (Ufficio Centrale del Credito).

Quali sono le banche dati sulla solvibilità in Svizzera?

Registri cantonali delle esecuzioni, ZEK, Cresura, Intrum, Creditreform, CRIF, IKO sono organizzazioni che archiviano i vostri ritardi di pagamento, i rating negativi e i codici negativi depositati contro di voi, le fatture non pagate, i crediti non rimborsati in tempo e tutte le irregolarità relative ai pagamenti in relazione a fatture, crediti e carte di credito.

La legge sul credito al consumo obbliga le banche finanziatrici a controllare i vostri dati in questi database prima di accettare una richiesta. Ogni anno in Svizzera vengono effettuati milioni di ordini di pagamento e sequestri. Ciò dimostra la quantità di informazioni che questi database incorporano ogni giorno.

Perché far controllare i documenti ufficiali da un professionista?

Tutte queste organizzazioni rivendono questi dati alle banche come abbonamento per tutte le aziende che desiderano verificare l’affidabilità creditizia dei propri clienti… Ci si può trovare in una spirale negativa essendo iscritti a vari istituti che applicano criteri più o meno invasivi.

Ad esempio, nel database CRIF è presente una sezione “procedimenti giudiziari”. Sotto questa parte “ufficiale”, c’è una casella per la segnalazione da parte dei negozi partner. Se, ad esempio, ci sono ancora addebiti aperti (avete deciso di non pagare i solleciti ma solo la fattura iniziale) o c’è stato un ritardo in un pagamento anche se non è andato in tribunale, o avete dovuto rinegoziare un accordo di pagamento a causa di circostanze finanziarie impreviste, potreste essere elencati come cattivi pagatori! Solo un professionista sa esattamente cosa significano questi codici e cosa si può fare e quando avviare una nuova operazione finanziaria (ad esempio una richiesta di credito) per beneficiare di una classe di rischio più vantaggiosa e di tassi ridotti al minimo. Se siete considerati un buon rischio, otterrete tassi migliori e ciò dipende dai vostri precedenti con le agenzie di intelligence economica.

Perché ci sono dati errati in questi database?

I motivi possono essere molteplici, come ad esempio un errore umano o tecnico, oppure un ritardo nell’aggiornamento del vostro stato. È importante notare che i dati possono cambiare a seconda che un reclamo venga ritirato, un pagamento saldato o un sequestro completato. Tuttavia, è importante che questi dati corrispondano alla vostra realtà. Spesso non è così.

Ultimamente, alcuni casi sono aperti all’interpretazione per evitare un effetto di doppia penalità.

Come posso verificare che il mio punteggio di credito, detto anche rating, sia buono?

Spesso la storia viene interpretata o registrata in modo errato in questi registri. I nostri team hanno una vasta esperienza in questo settore e conoscono tutti i dettagli dei sistemi coinvolti.

Eliminando i dati negativi e assicurandosi che le annotazioni siano corrette e rappresentative della vostra situazione attuale, migliorerete il vostro punteggio in modo da avere la giusta credibilità presso gli organi decisionali. Potrete così beneficiare di tariffe migliori e di soluzioni più vantaggiose.

Vi forniamo informazioni e vi aiutiamo a compiere i passi necessari per assicurarci che comprendiate i codici negativi e le misure da adottare.

Quali sono le conseguenze di una storia creditizia negativa che ha portato a un cattivo punteggio e quindi a un cattivo rating?

È molto difficile che vi venga concesso un prestito, un credito, un leasing, una carta di credito, un contratto di locazione o anche un’agevolazione di pagamento mensile se siete registrati nei sistemi centrali di informazione economica. Potreste vedervi rifiutare il credito, il leasing, la carta di credito o ricevere condizioni meno favorevoli.

- Non avete pagato puntualmente il saldo della carta di credito. Controllate il vostro limite, potrebbe non esservi consentito di riportare il saldo.

- Non avete pagato le rate mensili in tempo.

Ma non solo una cattiva storia della carta di credito! Qualsiasi pagamento andato male può causare molti problemi.

- Avete dimenticato di pagare il vostro abbonamento telefonico (Swisscom, Salt, Sunrise)?

- Avete dimenticato di pagare la bolletta dell’elettricità e vi è stato inviato un sollecito tramite una società di riscossione?

- Avete dimenticato di pagare una fattura medica e siete stati contattati da INTRUM, INKASSOMED?

- Siete in ritardo con il pagamento dell’abbonamento al fitness e vi siete imbattuti in una società di riscossione di qualche tipo (ce ne sono centinaia)?

Sì, anche questo può rendervi inammissibili a diversi programmi, crediti, alloggi e persino in alcuni settori professionali! Le aziende preferiscono vendere le loro fatture a società che passano il 100% del loro tempo a inseguire i clienti, a emettere solleciti, ordini di pagamento e procedimenti legali! Perché? Per la loro immagine e per potersi concentrare sul loro core business, riducendo i costi di gestione e diminuendo il rischio di mancato pagamento da parte dei clienti.

Quanto tempo richiede una diagnosi finanziaria?

Dopo 24 ore lavorative, riceverete una diagnosi di base.

Dopo 3-5 giorni lavorativi, riceverete un’analisi e un rapporto completo sulla vostra situazione finanziaria e consigli sul da farsi.

Quanto costa una diagnosi finanziaria con Multicredit.ch?

A partire da 200 potrete godere di un servizio completo che comprende :

- analisi dei procedimenti giudiziari

- analisi di bilancio

- analisi dei documenti dell’Ufficio Centrale del Credito (ZEK)

- ricerca economica, studio di caso

Perché scegliere MultiCredit?

I nostri consulenti hanno lavorato per diversi anni in varie istituzioni finanziarie e conoscono bene gli enti da contattare, il loro funzionamento e tutte le caselle nascoste in cui potrebbero risiedere informazioni tossiche su di voi.

La nostra diagnosi va oltre la procedura automatica generata dalla maggior parte dei fornitori, in quanto controlliamo ulteriori elementi.

Se volete rivedere la vostra situazione, fatelo con un fornitore altamente qualificato!

Consiglio MultiCredit: riprendete il controllo delle vostre finanze migliorando il vostro punteggio/credito ed evitate di pagare troppo o di essere esclusi da molti servizi o dalle migliori opportunità per tutta la vita!

Molti dei vostri progetti potrebbero soffrire di una situazione finanziaria con una storia negativa nei registri delle banche, delle società di rating e degli organismi di vigilanza.

Se vi siete visti sfuggire più volte delle opportunità, dovete sospettare che il vostro rating vi abbia danneggiato! Siamo qui per restituirvi la vostra indipendenza finanziaria, affinché possiate godervi appieno la vita e non essere relegati in secondo piano.

MultiCredit beneficia delle numerose raccomandazioni dei suoi clienti e li ringrazia per il loro sostegno.

Al vostro servizio!

Per ulteriori informazioni, consultate un nostro specialista o chiedeteci un’offerta!

T: 026 322 23 10 M: 079 936 31 75

info@multicredit.ch