¿Conoce su puntuación de crédito? Compruebe ahora su calificación con ZEK, CRIF, etc.

Financie sus proyectos

Sin una buena puntuación crediticia, no podrá obtener créditos, arrendamientos ni pagos de facturas a través de diversas plataformas, y es posible que se le denieguen viviendas y puestos de trabajo.

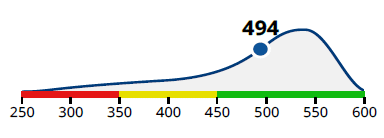

Diversas instituciones de verificación de datos financieros examinan sus acciones en relación con la regularidad de sus pagos y la regularidad de sus compromisos (por ejemplo, ZEK/IKO, Cresura, Intrum, Creditreform, CRIF,…). Buscan ver qué tipo de perfil de riesgo encajas y qué tipo de rigor tienes con respecto a tus compromisos financieros y tus facturas. Por lo tanto, le dan una puntuación de crédito, también conocida como calificación crediticia. Los datos que les interesan son, por ejemplo

- códigos negativos en el ZEK/IKO

- mensualidades y regularidad de los pagos

- saldos de tarjetas de crédito y calendarios de amortización

- retrasos en los pagos

- procesamiento/orden de pago

- Esto requiere una acción manual y la participación de su acreedor (la persona a la que debe dinero) para limpiar algunos datos críticos.

- Esta limpieza es muy importante para muchos tipos habituales de solicitudes: ya sea para obtener una línea de crédito (leasing, hipoteca, etc.), una tarjeta de crédito, una vivienda y, en algunos casos, un empleo (policía, médico, docente, etc.). La calidad de su puntuación es crucial.

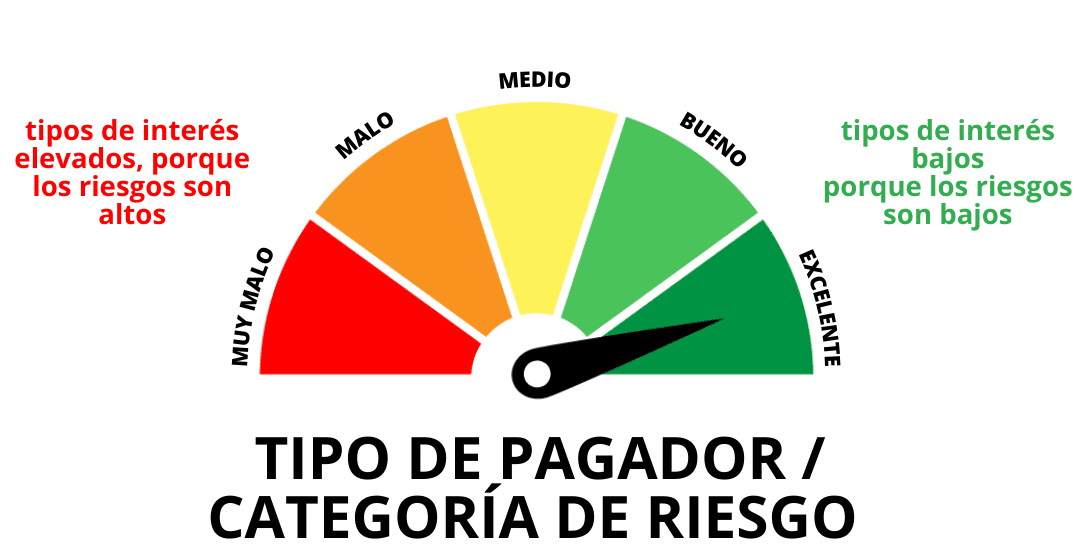

- Cuanto más negativa sea su puntuación, o calificación crediticia, más altos serán los tipos que le cobren las entidades financieras por su situación de riesgo.

Las agencias de crédito suizas no tienen secretos para nosotros y nuestra larga experiencia nos permite saber exactamente qué puntuaciones de crédito, calificaciones crediticias, códigos y oportunidades de mejora existen para que pueda beneficiarse de las mejores tarifas para su crédito.

Preguntas frecuentes sobre la calificación crediticia

¿Qué es la calificación crediticia, también conocida como puntuación o nota de solvencia?

En Suiza existen registros que permiten a cualquier organización conocer su calificación crediticia (también llamada scoring). Bancos, administradores de fincas, concesionarios de automóviles… cualquier organización que preste dinero, alquile inmuebles, arriende… consulta estos registros antes de validar una decisión. Ni que decir tiene que su puntuación puede jugar a su favor y en su contra si se le considera un mal pagador.

Liquidez, solvencia y solvencia crediticia son los tres criterios principales que tiene en cuenta el banco.

- Liquidez: es todo el efectivo y los saldos disponibles. Por regla general, sumamos tu salario, pensiones, rentas o dividendos y restamos tus mayores gastos (alquiler, compromisos continuos como suscripciones recurrentes, etc.).

- Solvencia: es el historial que tiene con el Ministerio Fiscal (PPO).

- Honorabilidad: se trata de la capacidad de una persona para pagar o hacer frente a los créditos, que es en lo que se fijan las organizaciones, es decir, en sus hábitos de pago y su regularidad.

Tiene un flujo de caja regular

Hay una diferencia positiva entre tus entradas de efectivo y tus gastos corrientes.

Se le considera solvente

No hay informes negativos a la Oficina de Cobro de Deudas (impagados).

Usted es reportado como honorable

Tiene un historial positivo con la ZEK (Oficina Central de Crédito).

¿Cuáles son las bases de datos de solvencia en Suiza?

Registros cantonales de ejecución de deudas, ZEK, Cresura, Intrum, Creditreform, CRIF, IKO, … Se trata de organizaciones que llevan un registro de sus pagos atrasados, calificaciones negativas y códigos negativos presentados contra usted, facturas impagadas, créditos impagados y cualquier irregularidad de pago relacionada con facturas, créditos y tarjetas de crédito.

La Ley de Crédito al Consumo obliga a los bancos prestamistas a comprobar sus datos en estas bases de datos antes de aceptar una solicitud. En Suiza se realizan cada año millones de órdenes de pago y embargos. Esto demuestra la cantidad de información que estas bases de datos incorporan cada día.

¿Por qué hacer que un profesional compruebe los registros oficiales?

Como todas estas organizaciones revenden estos datos a los bancos como abono para todas las empresas que deseen comprobar la solvencia de sus clientes… Puede verse inmerso en una espiral descendente al estar inscrito en varias instituciones que aplican criterios más o menos intrusivos.

Por ejemplo, en la base de datos CRIF, hay una sección de “procesamientos”. Debajo de esta parte “oficial”, hay una casilla para la presentación de informes por parte de los comercios asociados. Si, por ejemplo, sigue habiendo cargos pendientes (ha decidido no pagar los recordatorios sino sólo la factura inicial) o se ha producido un retraso en un pago aunque no haya ido a juicio, o ha tenido que renegociar un acuerdo de pago debido a circunstancias financieras imprevistas, ¡podría figurar en la lista de morosos! Sólo un profesional sabe exactamente qué significan estos códigos y qué se puede hacer y cuándo iniciar una nueva operación financiera (por ejemplo, una solicitud de crédito) para beneficiarse de una clase de riesgo más ventajosa y unos tipos minimizados. Si se le considera un buen riesgo, obtendrá mejores tarifas y esto depende de su historial con las agencias de inteligencia económica.

¿Por qué hay datos incorrectos en estas bases de datos?

Hay muchas razones para ello, como un error humano o técnico, o un retraso en la actualización de su estado. Es importante señalar que los datos pueden cambiar en función de si se retira una denuncia, se liquida un pago o se completa un embargo. Sin embargo, es importante que estos datos correspondan a su realidad. A menudo no es así.

Últimamente, algunos casos están abiertos a la interpretación para evitar un efecto de doble penalización.

¿Cómo puedo comprobar que mi puntuación de crédito, también llamada calificación crediticia, es buena?

Con frecuencia, en estos registros se malinterpretan o anotan los antecedentes. Nuestros equipos tienen amplia experiencia en este campo y conocen todos los entresijos de los sistemas implicados.

Eliminar los datos negativos y asegurarse de que las anotaciones son justas y representativas de su situación actual mejorará su puntuación para que tenga la credibilidad adecuada ante los órganos decisorios. Así podrá beneficiarse de mejores tarifas y soluciones más ventajosas.

Le proporcionamos información y le ayudamos a tomar las medidas necesarias para que comprenda los códigos negativos y los pasos que debe dar.

¿Cuáles son las consecuencias de un historial de crédito negativo que ha dado lugar a una mala puntuación y, por tanto, a una mala calificación crediticia?

Es muy difícil que te concedan un préstamo, un crédito, un leasing, una tarjeta de crédito, un arrendamiento financiero o incluso facilidades de pago mensual si estás registrado en los sistemas centrales de inteligencia económica. Es posible que le denieguen un crédito, un leasing, una tarjeta de crédito o que le concedan condiciones menos favorables.

- No ha pagado a tiempo el saldo de su tarjeta de crédito. Compruebe su límite, puede que no se le permita trasladar el saldo.

- No ha pagado sus mensualidades a tiempo.

Pero no sólo un mal historial de tarjetas de crédito Cualquier pago que haya salido mal puede causarle muchos problemas.

- ¿Ha olvidado pagar su abono telefónico (Swisscom, Salt, Sunrise)?

- ¿Ha olvidado pagar la factura de la luz y le han enviado un recordatorio a través de una empresa de cobros?

- ¿Ha olvidado pagar una factura médica y se ha puesto en contacto con INTRUM, INKASSOMED?

- ¿Se ha retrasado en el pago de su abono al gimnasio y se ha topado con algún tipo de empresa de cobros (hay cientos de ellas)?

Sí, esto también puede hacer que no puedas optar a varios programas, créditos, vivienda e incluso en algunos ámbitos profesionales. Las empresas prefieren vender sus facturas a empresas que dedican el 100% de su tiempo a perseguir a los clientes, emitir recordatorios, órdenes de pago y procedimientos judiciales. ¿Por qué? Por su imagen y para poder centrarse en su actividad principal, reduciendo los costes de gestión al tiempo que disminuye su riesgo de impago por parte de los clientes.

¿Cuánto dura un diagnóstico financiero?

Transcurridas 24 horas laborables, recibirá un diagnóstico básico.

Al cabo de 3-5 días laborables, recibirá un análisis completo y un informe sobre su situación financiera, así como consejos sobre qué hacer.

¿Cuánto cuesta un diagnóstico financiero con MultiCredit.ch?

A partir de 200 podrá disfrutar de un servicio completo que incluye:

- análisis de las actuaciones judiciales

- análisis presupuestario

- análisis de los documentos de la Oficina Central de Crédito (ZEK)

- investigación económica, estudio de casos

¿Por qué elegir MultiCredit?

Nuestros asesores han trabajado durante varios años en diversas entidades financieras y conocen muy bien los organismos con los que hay que ponerse en contacto, cómo funcionan y todas las casillas ocultas en las que podría residir información tóxica sobre usted.

Nuestro diagnóstico va más allá de un procedimiento automatizado generado automáticamente por la mayoría de los proveedores, ya que comprobamos elementos adicionales.

Si desea revisar su situación, hágalo con un proveedor altamente cualificado.

Consejo MultiCredit: Recupere el control de sus finanzas mejorando su puntuación/calificación crediticia y evite pagar demasiado o quedar excluido de muchos servicios o de las mejores oportunidades durante toda su vida.

Muchos de sus proyectos pueden sufrir una situación financiera con un historial negativo en los registros de bancos, empresas de calificación crediticia y organismos de supervisión.

Si ha visto cómo las oportunidades se le escapaban de las manos varias veces, debe sospechar que su calificación le ha perjudicado. Estamos aquí para devolverle su independencia financiera, para que pueda disfrutar plenamente de la vida y no quede relegado a un segundo plano.

MultiCredit se beneficia de las numerosas recomendaciones de sus clientes y les agradece su apoyo.

¡A su servicio!

Para más información, consulte a nuestro especialista o pídanos una oferta !

T: 041 726 71 00 M: 079 936 31 75

info@multicredit.ch