Kennen Sie Ihre Kreditbonität? Prüfen Sie Ihr Rating jetzt mit ZEK, CRIF, etc.

Finance your projects

Andernfalls können Sie über verschiedene Plattformen keinen Kredit, kein Leasing und keine Zahlung auf Rechnung erhalten, und man könnte Ihnen Wohnungen und Arbeitsplätze verweigern!

Verschiedene Institutionen zur Überprüfung von Finanzdaten überprüfen Ihre Handlungen in Bezug auf die Regelmäßigkeit Ihrer Zahlungen und die Einhaltung Ihrer Verpflichtungen (z. B. ZEK/IKO, Cresura, Intrum, Creditreform, CRIF, …). Sie versuchen herauszufinden, welchem Risikoprofil Sie entsprechen und wie streng Sie mit Ihren finanziellen Verpflichtungen und Rechnungen umgehen. Daten, die sie interessieren, sind z. B. :

- negative Codes bei der ZEK/IKO

- monatliche Ratenzahlungen und Regelmäßigkeit der Zahlungen

- Kreditkartensaldo und Regelmäßigkeit der Rückzahlung

- Zahlungsverzögerungen

- Betreibungen/Zahlungsbefehle

- Dies erfordert manuelle Maßnahmen und die Einbeziehung Ihres Gläubigers (die Person, der gegenüber Sie Schulden haben), um einige kritische Daten zu bereinigen.

- Diese Reinigung ist für viele Arten von üblichen Anträgen sehr wichtig: Sei es, um eine Kreditlinie (Leasing, Hypothekenkredit usw.), eine Kreditkarte, eine Wohnung und in manchen Fällen einen Job (Polizei, medizinischer Bereich, Unterricht usw.) zu bekommen. Die Qualität Ihrer Punktzahl ist entscheidend.

- Je negativer Ihr Kreditscore ist, desto höhere Zinsen verlangen die Finanzinstitute in Verbindung mit Ihrer als riskanter eingestuften Situation.

Die Schweizer Wirtschaftsauskunfteien haben keine Geheimnisse vor uns, und dank unserer langjährigen Erfahrung kennen wir die Codes und Verbesserungsmöglichkeiten genau, damit Sie von den besten Zinssätzen profitieren können.

Häufig gestellte Fragen zum Kredit-Score/Rating

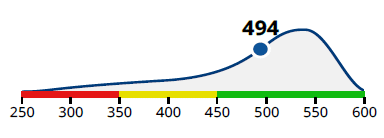

Was ist die Bonitätsnote, auch bekannt als Credit Score oder Credit Rating?

In der Schweiz gibt es Register, die es jeder Organisation ermöglichen, Ihre Bonitätsnote zu erfahren (auch Scoring genannt). Banken, Hausverwaltungen, Autohändler … jede Organisation, die Geld verleiht, Immobilien vermietet, Leasingverträge abschließt … konsultiert diese Register, bevor sie eine Entscheidung bestätigt. Unnötig zu sagen, dass Ihre Note zu Ihren Gunsten und, wenn Sie als schlechter Zahler gelten, zu Ihren Ungunsten ausfallen kann.

Liquidität, Solvenz und Leumund sind die drei wichtigsten Kriterien, die von der Bank berücksichtigt werden.

- Liquidität: Dies sind alle Bargeldbestände und Guthaben auf Konten. In der Regel addieren wir Ihr Gehalt, Ihre Renten, Mieten oder Dividenden und ziehen davon Ihre größten Ausgaben ab (Miete, laufende Verpflichtungen wie wiederkehrende Abonnements usw.).

- Bonität: Dies sind die Vorstrafen, die Sie bei den Betreibungsämtern (PO) haben.

- Die Kreditwürdigkeit: Die Fähigkeit einer Person, Kredite zu bezahlen oder zu bedienen.

Sie verfügen über regelmäßiges Bargeld

Es gibt eine positive Differenz zwischen Ihren Geldeinnahmen und Ihren laufenden Ausgaben.

Sie sind als kreditwürdig gemeldet

Es gibt keine negativen Meldungen an das Betreibungsamt.

Sie werden als ehrenhaft gemeldet

Sie haben eine positive Historie bei der ZEK (Zentralstelle für Kreditwesen).

Welche Bonitätsdatenbanken gibt es in der Schweiz?

Die kantonalen Betreibungsregister, ZEK, Cresura, Intrum, Creditreform, CRIF, IKO sind Organisationen, die Ihre verspäteten Zahlungen, negativen Ratings und Negativcodes gegen Sie, unbezahlte Rechnungen, nicht rechtzeitig zurückgezahlte Kredite und alle Unregelmässigkeiten im Zusammenhang mit Zahlungen im Zusammenhang mit Rechnungen, Krediten und Kreditkarten archivieren.

Das Gesetz über Verbraucherkredite verpflichtet die kreditgebenden Banken, Ihre Daten in diesen Datenbanken zu überprüfen, bevor sie einen Antrag annehmen. In der Schweiz werden jedes Jahr Millionen von Zahlungsbefehlen und Pfändungen durchgeführt. Dies zeigt die Menge an Informationen, die diese Datenbanken täglich aufnehmen.

Warum sollte man amtliche Register von einem Fachmann überprüfen lassen?

Da all diese Organisationen diese Daten in Form von Abonnements für alle Unternehmen, die die Kreditwürdigkeit ihrer Kunden überprüfen möchten, an die Banken weiterverkaufen, … Sie können sich in einer Abwärtsspirale wiederfinden, indem Sie bei verschiedenen Institutionen mit mehr oder weniger aufdringlichen Kriterien in einer Kartei geführt werden.

In der CRIF-Datenbank gibt es zum Beispiel einen Abschnitt “Strafverfolgung”. Unter diesem “offiziellen” Teil gibt es ein Feld für die Meldung durch Partnergeschäfte. Wenn es zum Beispiel noch offene Kosten gibt (Sie haben sich entschieden, die Mahnungen nicht zu bezahlen, sondern nur die ursprüngliche Rechnung) oder eine Zahlung verspätet war, obwohl sie nicht auf Betreibung ging, oder Sie aufgrund finanzieller Unwägbarkeiten eine Zahlungsvereinbarungen neu verhandeln mussten, könnten Sie als schlechter Zahler aufgelistet werden! Nur ein Fachmann weiß genau, was diese Codes bedeuten und was man tun kann und welche Fristen einzuhalten sind, bevor man eine neue Finanztransaktion (insbesondere einen Kreditantrag) einleitet, um von einer günstigeren Risikoklasse und minimierten Zinssätzen zu profitieren. Wenn man Sie als gutes Risiko einstuft, erhalten Sie bessere Zinssätze, und das hängt von Ihrer Akte bei den Wirtschaftsauskunfteien ab.

Warum gibt es falsche Daten in diesen Datenbanken?

Dafür kann es viele Gründe geben, z. B. menschliches oder technisches Versagen oder eine Verzögerung bei der Aktualisierung Ihres Status. Es ist wichtig zu beachten, dass sich die Daten ändern können, wenn eine Beschwerde zurückgezogen, eine Zahlung ausgeglichen oder eine Pfändung abgeschlossen wurde. Es ist jedoch wichtig, dass diese Daten mit Ihrer Realität übereinstimmen. Es kommt häufig vor, dass dies nicht der Fall ist.

In letzter Zeit sind einige Fälle für Interpretationen offen, um eine doppelte Strafwirkung zu vermeiden.

Wie kann ich überprüfen, ob meine Kreditwürdigkeit auch Credit Score genannt, gut ist?

Es kommt häufig vor, dass eine Vorgeschichte falsch interpretiert oder in diesen Registern vermerkt wird. Unsere Teams verfügen über nachweisliche Erfahrung in diesem Bereich und kennen alle Abläufe der betreffenden Systeme.

Das Löschen negativer Daten und die Sicherstellung, dass die Anmerkungen fair und repräsentativ für Ihre aktuelle Situation sind, wird Ihre Bewertung verbessern, sodass Sie gegenüber den Entscheidungsgremien die richtige Glaubwürdigkeit besitzen. Sie können dann von besseren Zinssätzen und günstigeren Lösungen profitieren.

Wir stellen Ihnen die Informationen zur Verfügung und helfen Ihnen, die notwendigen Schritte zu unternehmen, um sicherzustellen, dass Sie die negativen Codes und die notwendigen Schritte verstanden haben.

Welche Folgen hat eine negative Kredithistorie?

Es ist sehr schwierig, ein Darlehen, einen Kredit, ein Leasing, eine Kreditkarte, einen Mietvertrag oder sogar Ratenzahlungserleichterungen zu erhalten, wenn man in den zentralen Wirtschaftsauskunftssystemen registriert ist. Es kann sein, dass Ihnen ein Kredit, ein Leasing, eine Kreditkarte verweigert wird oder Sie weniger günstige Bedingungen erhalten.

- Sie haben Ihren Kreditkartensaldo nicht rechtzeitig bezahlt. Überprüfen Sie Ihr Limit, es ist möglich, dass Sie den Saldo nicht übertragen dürfen.

- Sie haben Ihre monatlichen Raten nicht rechtzeitig bezahlt.

Aber nicht nur eine schlechte Geschichte im Zusammenhang mit Kreditkarten! Jede Zahlung, die schief gelaufen ist, kann Ihnen eine Menge Sorgen bereiten.

- Sie haben vergessen, Ihr Telefonabonnement (Swisscom, Salt, Sunrise) zu bezahlen?

- Sie haben vergessen, Ihre Stromrechnung zu bezahlen und wurden über ein Inkassounternehmen gemahnt?

- Sie haben vergessen, eine Arztrechnung zu bezahlen und wurden von der Firma INTRUM, INKASSOMED bedroht?

- Sie haben Ihr Fitnessabonnement zu spät bezahlt und sich mit irgendeinem Inkassounternehmen (es gibt Hunderte davon) angelegt?

Ja, auch das kann dazu führen, dass Sie für verschiedene Programme, Kredite, Wohnungen und sogar in bestimmten Berufsfeldern nicht in Frage kommen! Unternehmen verkaufen ihre Rechnungen lieber an Firmen, die 100% ihrer Zeit damit verbringen, Kunden zu mahnen, Mahnungen, Zahlungsbefehle und Betreibungen zu erstellen! Warum? Für ihr Image und um sich auf ihr Kerngeschäft konzentrieren zu können, die Verwaltungskosten zu senken und gleichzeitig ihr Risiko zu verringern, dass die Kunden nicht zahlen.

Wie lange dauert eine Finanzdiagnose?

Nach 24 Arbeitsstunden erhalten Sie eine Grundsatzdiagnose.

Nach 3-5 Werktagen erhalten Sie die vollständige Analyse und einen Bericht über Ihre finanzielle Situation sowie einen Rat, welche Schritte Sie unternehmen sollten.

Wie viel kostet eine Finanzdiagnose bei Multicredit.ch?

Ab 200 können Sie einen umfassenden Service genießen, der Folgendes umfasst:

- Analyse von Strafverfolgungsmaßnahmen

- Haushaltsanalyse

- Analyse der Dokumente der Zentralstelle für Kreditwesen (ZEK)

- Wirtschaftsforschung, Aktenstudium

Warum sollten Sie sich für MultiCredit entscheiden?

Unsere Beraterinnen und Berater haben mehrere Jahre in verschiedenen dieser Finanzinstitute gearbeitet und wissen sehr genau, welche Instanzen sie kontaktieren müssen, wie sie funktionieren und welche versteckten Felder es gibt, in denen sich giftige Informationen über Sie befinden könnten.

Unsere Diagnose geht weiter als ein automatisiertes Verfahren, das von den meisten Anbietern automatisch erstellt wird, während wir zusätzliche Elemente überprüfen.

Wenn Sie schon eine Überprüfung Ihrer Situation vornehmen, dann doch bitte mit einem hochqualifizierten Anbieter!

MultiCredit-Tipp: Nehmen Sie die Zügel Ihrer Finanzen wieder in die Hand und vermeiden Sie, dass Sie zu viel bezahlen oder von vielen Dienstleistungen oder den besten Chancen Ihr Leben lang ausgeschlossen werden!

Viele Ihrer Projekte können unter einer finanziellen Situation mit einer negativen Historie in den Registern von Banken, Finanzbewertungsgesellschaften und Aufsichtsbehörden leiden.

Wenn Ihnen mehrmals Gelegenheiten vor der Nase weggeschnappt wurden, müssen Sie vermuten, dass Ihr Rating Sie verschlechtert hat! Wir sind dazu da, Ihnen Ihre finanzielle Unabhängigkeit zurückzugeben, damit Sie das Leben in vollen Zügen genießen können und nicht mehr in die zweite Reihe gedrängt werden.

MultiCredit, profitiert von den zahlreichen Empfehlungen seiner Kunden und dankt ihnen dafür.

Zu Ihren Diensten !

Für weitere Informationen wenden Sie sich an unseren Spezialisten oder fragen Sie uns nach einem Angebot !

T: 041 726 71 00 M: 079 936 31 75

info@multicredit.ch